Wat betekent FinTech voor investeerders?

In de afgelopen jaren is gebleken dat financiële technologie, ofwel FinTech, een van de snelst groeiende industrieën is. FinTech-bedrijven gebruiken geavanceerde technologie om innovatieve financiële producten aan de consument te leveren en bovendien blijft het een interessante optie om in te investeren.

FinTech wordt gebruikt om nieuwe technologie te beschrijven die de levering en het gebruik van financiële diensten wil verbeteren en automatiseren. Bedrijven, bedrijfseigenaren en consumenten kunnen FinTech gebruiken om hun financiële activiteiten, processen en levens te beheren door gebruik te maken van gespecialiseerde software en algoritmen die op computers, en in toenemende mate, op smartphones worden gebruikt.

Een one-stop-shop voor aandeelhouders

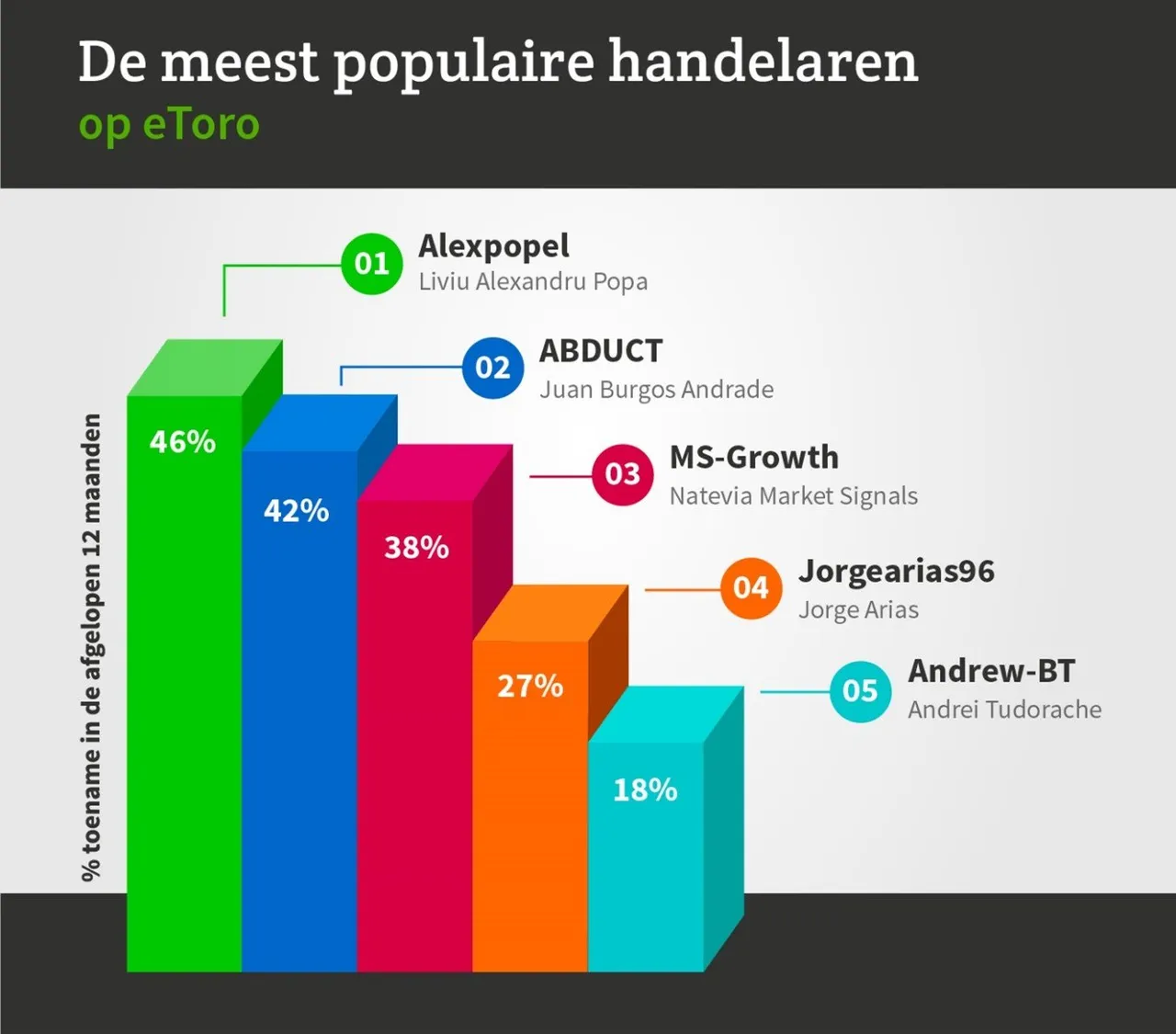

Sommige technologische bedrijven en platforms bieden informatie aan investeerders en geven informatie over goed presterende handelaren en welke invloed dit kan hebben op FinTech-bedrijven. Platformen zoals eToro bieden een sociale one-stop-shop voor online handel

en sociaal beleggen. Met hun sociale functies bieden deze platforms een vriendelijk en toegankelijk opstapje tot de financiële markt. Zo is het bijvoorbeeld mogelijk om via een zoekfunctie resultaten te vinden en hiermee het handelsgedrag van andere handelaren te kopiëren.

Deze sociale handelsplatformen bieden de mogelijkheid om in de gaten te houden welke populaire investeerders onlangs hebben gehandeld en welke investeerders de moeite waard zijn om te volgen. Deze investeerders worden hiervoor beloond: hoe vaker iemand gekopieerd wordt, hoe groter de financiële beloning. Deze populaire investeerders ontvangen deze betalingen namelijk bovenop de winst die zij maken.

Via een sociale nieuwsfeed is het mogelijk om financiële instrumenten en handelaren te volgen en in contact te komen met andere leden van de gemeenschap. Ook is het mogelijk om andere mensen te taggen, een bericht te delen en opmerkingen te plaatsen.

Hoe FinTech werkt

De meest besproken (en meest gefinancierde FinTech-startups) hebben dezelfde kenmerk: ze zijn ontworpen om een bedreiging te vormen tegen de verankerde traditionele financiële dienstverleners, deze uit te dagen en te versoepelen door wendbaar te zijn, een ongewaardeerd onderdeel te bedienen of een snellere en/of betere service te bieden. Het Amerikaanse financiële technologiebedrijf Affirm wil bijvoorbeeld creditcardbedrijven uit het online winkelproces halen door consumenten een manier te bieden om onmiddellijke kortetermijn kredieten voor hun aankopen te verkrijgen. Deze tarieven kunnen hoog zijn, maar het bedrijf beweert een manier te bieden voor consumenten met slechte of geen kredietwaardigheid om zowel kredieten te beveiligen als ook hun kredietgeschiedenis op te bouwen.

Ook het Britse bedrijf Better Mortgage streeft ernaar om het proces van woninghypotheken te stroomlijnen en de traditionele hypotheekmakers overbodig te maken met een digitaal aanbod dat gebruikers binnen 24 uur na aanvraag beloont met een geverifieerde pre-goedkeuringsbrief. Kortom, voor personen voor wie het aanvragen van een hypotheek of lening bij een traditionele kredietverstrekker onmogelijk lijkt, heeft FinTech waarschijnlijk een oplossing, of proberen deze te vinden.

Wat is FinTech

FinTech ontstond in de 21e eeuw en de term werd in eerste instantie toegepast op de technologie die werd gebruikt in de backend-systemen van bestaande financiële instellingen. Sindsdien heeft er een verschuiving plaatsgevonden naar meer klantgerichte diensten en hiermee een meer consumentengerichte definitie. FinTech

omvat nu verschillende sectoren en industrieën zoals onderwijs, retailbanken, fondsenwerving en non-profit.

FinTech omvat ook de ontwikkeling en het gebruik van crypto-valuta zoals bitcoin. Dit deel van FinTech behaalt misschien wel de meeste krantenkoppen, maar het grote geld ligt nog steeds in de traditionele wereldwijde banksector en zijn marktkapitalisatie van meerdere biljoen dollars.

Investeren in FinTech

De digitalisering van de financiële sector is in de afgelopen jaren in een stroomversnelling geraakt. Investeringen in FinTech hebben zich bewezen tot een aantrekkelijke mogelijkheid voor investeerders om vermogen op te bouwen. In H1 2020 bedroegen de wereldwijde investeringen in FinTech volgens KPMG in totaal 25,6 miljard dollar. De totale investeringen zijn gedaald ten opzichte van vorig jaar, maar dat is grotendeels te wijten aan de impact die de COVID19-pandemie wereldwijd heeft gehad op de meeste industrieën. Zo werd er in de eerste helft van 2019 in de FinTech-markt voor 37.9 miljard geïnvesteerd. Het gebrek aan ‘mega M|&A-deals die in 2019 de FinTechmarkt kenmerkten, dragen volgens het KPMG ook bij aan de daling.

Holland FinTech

Uit eerdere gegevens van de Holland FinTech

Infographic blijkt het aantal FinTech-bedrijven in Nederland te groeien. De meest recente versie geeft een overzicht aan van meer dan 430 bedrijven die momenteel actief zijn op de Nederlandse FinTech-markt. Sinds vorige jaar hebben 100 bedrijven zich aangemeld, wat aangeeft dat het aantal FinTech-gerelateerde bedrijven steeds groter wordt. Deze groei is essentieel voor de Nederlandse concurrentiepositie.

De vernieuwde infographic geeft inzicht in de innovatieve partijen die actief zijn in de Nederlandse financiële waardeketen en die baanbrekende oplossingen bieden. Innovatie in de financiële dienstverlening maakt de weg vrij voor betere en meer gepersonaliseerde financiële producten en diensten voor zowel consumenten als bedrijven. De belangrijkste groeisectoren in 2017 waren online betalingen, identificatie- en beveiligingsoplossingen. Uiteraard waren er ook partijen van het toneel verdwenen: 14 bedrijven staakten hun activiteiten of werden overgenomen door andere spelers

FinTech blijft groeien, zowel internationaal als in Nederland. Hoewel dit jaar de cijfers, zoals verwacht, minder gunstig zijn, is het een interessante investeerdersoptie voor onervaren en ervaren beleggers. Maar wat is nu eigenlijk de toekomst van online investeren? In het volgende artikel gaan we dieper in op hoe investeren niet meer exclusief voor toegewijde professionals is en dat het sociale aspect online investeren toegankelijker dan ooit maakt.